COPOM reduz Selic mais uma Vez !!

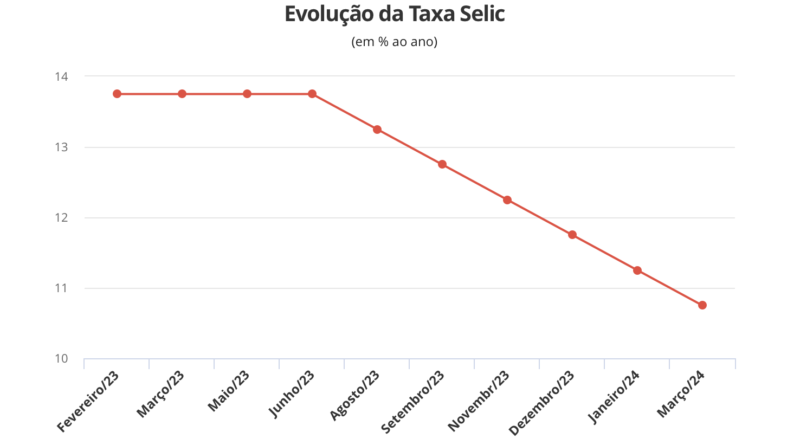

Copom faz 6º corte seguido na Selic e taxa básica de juros cai para 10,75%; BC indica redução no ritmo de cortes

Desde o início do ano, o COPOM tem adotado uma postura mais flexível em relação à política monetária, buscando impulsionar a economia e estimular o consumo. Os cortes sucessivos na Selic têm como objetivo reduzir o custo do crédito e incentivar os investimentos, tanto por parte das empresas quanto dos consumidores.

Com a queda da Selic para 10,75%, a taxa atinge seu menor patamar desde 2013, o que reflete a confiança do Banco Central na estabilidade da inflação e a necessidade de estimular a atividade econômica. No entanto, o comunicado divulgado pelo BC indica que o ritmo de cortes pode ser reduzido nas próximas reuniões do COPOM.

Essa mudança de estratégia pode ser atribuída a alguns fatores, como a perspectiva de aumento da inflação no médio prazo, devido ao reaquecimento da economia e aos impactos dos recentes aumentos nos preços dos combustíveis e da energia elétrica. Além disso, o BC também pode estar considerando a necessidade de preservar algum espaço para eventuais ajustes na política monetária no futuro, caso seja necessário.

Apesar da redução no ritmo dos cortes, a expectativa é que a Selic continue em trajetória de queda nos próximos meses, impulsionando a atividade econômica e favorecendo a retomada do crescimento. Essa medida também tem reflexos positivos para o mercado financeiro, estimulando a redução dos juros bancários e incentivando a busca por investimentos mais rentáveis.

No entanto, é importante ressaltar que a redução da taxa básica de juros não é a única responsável pela recuperação econômica do país. Outras medidas, como as reformas estruturais e a melhoria do ambiente de negócios, também são fundamentais para impulsionar o crescimento sustentável a longo prazo.

A nova taxa

Com a redução de 0,25 ponto percentual, a Selic passa a ser de 10,75%, o menor patamar desde 2013. A decisão do COPOM foi amplamente esperada pelo mercado, que já vinha precificando um novo corte na taxa de juros.

A redução na Selic é uma medida que busca estimular o consumo e os investimentos, uma vez que juros menores tornam o crédito mais barato. Com isso, espera-se que haja uma maior demanda por empréstimos e financiamentos, o que impulsiona a economia como um todo.

Além disso, a nova taxa de juros também impacta positivamente o mercado imobiliário. Com juros mais baixos, as pessoas tendem a se sentir mais incentivadas a adquirir imóveis, o que estimula o setor da construção civil e gera empregos. Além disso, os financiamentos imobiliários se tornam mais acessíveis, possibilitando que mais pessoas realizem o sonho da casa própria.

Outro setor que se beneficia diretamente da redução da Selic é o empresarial. Com juros menores, as empresas podem tomar empréstimos para investir em expansão, modernização e aumento da produção. Isso impulsiona a economia como um todo, pois gera mais empregos e aumenta a oferta de bens e serviços.

Além disso, a queda na taxa de juros também pode ter um impacto positivo sobre a inflação. Com juros mais baixos, o custo do crédito diminui, o que pode levar a uma maior demanda por produtos e serviços. Isso pode estimular a produção e, consequentemente, aumentar a oferta de produtos no mercado, o que pode ajudar a controlar a inflação.

No entanto, é importante ressaltar que a redução da taxa de juros também pode ter alguns efeitos negativos. Por exemplo, os investidores que possuem aplicações financeiras de renda fixa podem sofrer com a diminuição dos rendimentos. Além disso, a queda na taxa de juros pode levar a um aumento no endividamento das famílias, caso elas se sintam tentadas a contrair empréstimos para consumo.

Apesar do corte na taxa básica de juros, o Banco Central indicou que o ritmo de redução pode ser reduzido nos próximos meses. Isso ocorre devido ao cenário de inflação controlada e às incertezas econômicas globais.

O objetivo do Banco Central é manter a inflação dentro da meta estabelecida pelo governo, que é de 4,5% ao ano. Com a economia em recuperação e a inflação controlada, o BC tem mais margem para reduzir os juros de forma gradual, evitando possíveis desequilíbrios na economia.

Além disso, a indicação do Banco Central também leva em consideração as incertezas econômicas globais. A economia mundial está passando por um período de instabilidade, com tensões comerciais entre grandes potências, como Estados Unidos e China, além da possibilidade de uma desaceleração econômica em países europeus.

Diante desse cenário, o Banco Central opta por uma postura cautelosa, reduzindo o ritmo de corte na taxa de juros. Essa medida visa proteger a economia brasileira de possíveis impactos negativos advindos do cenário internacional.

É importante ressaltar que a decisão do Banco Central não é apenas baseada em fatores econômicos, mas também em análises e projeções de especialistas. O Comitê de Política Monetária (Copom) realiza reuniões periódicas para avaliar o cenário econômico e definir as diretrizes da política monetária.

Assim, a indicação de redução gradual da taxa de juros pelo Banco Central reflete uma abordagem cautelosa e responsável, que busca equilibrar a necessidade de estímulo à economia com a manutenção da estabilidade financeira e o controle da inflação.

O impacto na economia

A redução da taxa básica de juros tem impacto direto em diversos setores da economia. Um dos principais beneficiados são os consumidores, que podem ter acesso a crédito mais barato, seja para financiar a compra de um imóvel, um carro ou até mesmo para investir em um negócio próprio.

Além disso, a queda na taxa de juros também estimula os investimentos, uma vez que torna mais atrativo aplicar recursos em renda fixa. Com juros menores, as empresas podem buscar financiamento para expandir seus negócios e investir em novos projetos, o que gera empregos e impulsiona o crescimento econômico.

Por outro lado, a redução da taxa de juros pode ter impacto negativo para quem investe em renda fixa, como os investidores de títulos públicos. Com juros menores, o rendimento desses investimentos também é reduzido, o que pode fazer com que os investidores busquem outras alternativas de investimento.

Além disso, a queda na taxa de juros pode afetar o setor imobiliário. Com a redução dos juros, os financiamentos imobiliários se tornam mais acessíveis, o que pode impulsionar a demanda por imóveis. Isso pode levar a um aumento nos preços dos imóveis, especialmente em regiões com alta demanda. Por outro lado, a queda na taxa de juros também pode estimular a construção de novos empreendimentos, já que os custos de financiamento são reduzidos.

Outro setor que pode ser impactado pela redução da taxa de juros é o mercado de ações. Com a queda dos juros, os investidores podem migrar parte de seus recursos da renda fixa para a renda variável, buscando maiores retornos. Isso pode levar a um aumento na demanda por ações, o que pode impulsionar o mercado de capitais.

Além disso, a redução da taxa de juros pode ter impacto positivo no setor de exportações. Com juros menores, o real tende a se desvalorizar em relação a outras moedas, o que torna os produtos brasileiros mais competitivos no mercado internacional. Isso pode impulsionar as exportações e contribuir para o crescimento da economia.

Em resumo, a redução da taxa de juros tem impactos significativos em diversos setores da economia. Beneficia os consumidores, estimula os investimentos, afeta o mercado imobiliário e de ações, além de influenciar as exportações. No entanto, é importante ressaltar que os efeitos podem variar de acordo com as condições econômicas e as políticas adotadas pelo governo.

Além disso, a taxa Selic também tem um impacto direto no mercado financeiro e nos investimentos. Com a redução da Selic, os investimentos em renda fixa, como os títulos públicos, tendem a render menos. Isso pode levar os investidores a buscar outras opções de investimento, como a renda variável, como ações e fundos imobiliários.

Por outro lado, a redução da Selic também pode ter um efeito positivo no mercado imobiliário. Com juros mais baixos, os financiamentos imobiliários se tornam mais acessíveis e atraentes para os compradores. Isso pode impulsionar o setor e estimular a construção civil, gerando empregos e movimentando a economia como um todo.

Além disso, a taxa Selic também influencia diretamente o custo do crédito para as empresas. Com juros mais baixos, as empresas podem ter acesso a empréstimos e financiamentos com taxas mais atrativas, o que pode incentivar os investimentos e o crescimento dos negócios.

No entanto, é importante destacar que a redução da Selic também pode ter efeitos indesejados. Com juros mais baixos, há o risco de aumento da demanda por crédito, o que pode levar ao endividamento excessivo das famílias e das empresas. Além disso, a queda da Selic pode levar à desvalorização da moeda nacional, o que pode impactar negativamente as importações e a balança comercial.

Diante desses desafios, é fundamental que o Banco Central atue de forma cautelosa e equilibrada na definição da taxa Selic. É preciso encontrar um ponto de equilíbrio que estimule o crescimento econômico, sem comprometer a estabilidade financeira e o controle da inflação.

Em resumo, a taxa Selic desempenha um papel fundamental na economia brasileira. Ela é uma ferramenta essencial para controlar a inflação, estimular o crescimento econômico e influenciar os investimentos. No entanto, é importante que a redução da Selic seja acompanhada por outras medidas que garantam um crescimento sustentável e equilibrado a longo prazo.